当ページでは、

よく聞く年金に関わる疑問や

誤解をしやすい内容を解説します

2019年6月に金融審議会・市場ワーキンググループによる「高齢者社会における資産形成・管理」(令和元年6月3日付け)と題する報告書がSNS上で大きく取り上げられて大騒ぎになりました。報告書を丁寧に読むと、「老後に備えて計画的に資産形成し、管理することが大切」という常識的な内容でした。ですが、家計調査をもとに、2017年の高齢夫婦無職世帯の平均的な姿で見ると毎月の赤字額は5万4000円とあり、20年間では約1300万円、30年間では約2000万円の取り崩しが必要という試算が紹介されていたことから、これが歪められて、「老後2000万円足りない」「公的年金はあてにならない」など大炎上につながりました。いわゆる「老後2000万円不足問題」です。

しかし、その後の不足額は、2018年は約1500万円、2019年は1200万円、2020年にいたっては赤字ですらありませんでした。コロナ禍での外出自粛や、助成金が出たりしたためですね。家計の支出は景気やマインドに左右されますし、年金額も貯蓄額も人それぞれです。みんながみんな、老後2000万円不足するわけはないのです。

また、公的年金の2004年制度改正で登場した「100年安心」というのは、年金財政が将来破綻しないことをいっているのであって、年金だけで老後を安心して暮らせるという意味ではありません。「公的年金だけで生きていけないというのであれば、100年安心の年金制度というのは嘘だったのか!」などと政府を糾弾した人たちはお門違いというわけです。

したがって答えは、「人それぞれ年金額も支出額も違うのだから、年金だけで老後の生活費を賄える人もいれば、年金だけで足りない人もいる」です。現役時代の生活水準を維持したいと思えば、年金額もより増えるように働き、資産形成もしっかりしていく必要がありますね。ちなみに、現在、高齢者世帯の約50%の方々が公的年金収入だけで暮らしています。

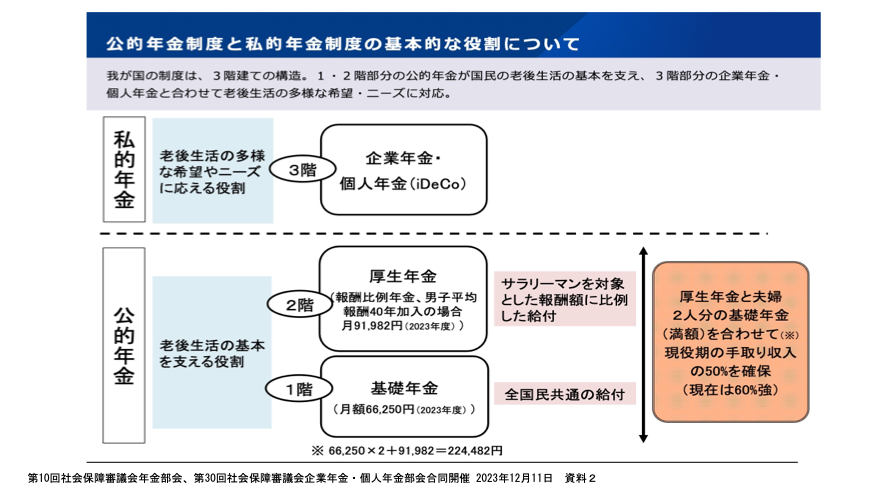

日本の公的年金は、日本に住んでいる20歳以上60歳未満のすべての人が加入する「国民年金(基礎年金)」と、会社などに勤務している人が加入する「厚生年金」の2階建てになっています。

また、3階部分として、企業が任意で設立し社員が加入する企業年金や、国民年金の第1号被保険者が任意で加入できる国民年金基金やiDeCoなどがあります。

1・2階部分の公的年金が国民の老後生活の基本を支え、3階部分の企業年金・私的年金と合わせて老後生活の多様なニーズに対応します。老後をより豊かに暮らしたいと思えば、3階部分をより充実させていくことです。NISAも活用したいですね。

年金は現役時代の平均的な手取り収入の6割程度受け取れるといわれます。専門的な言葉で「所得代替率」と言います。豊かさの度合いと考えてください。

所得代替率:詳細説明は以下の厚生労働省のサイトにてご確認ください。

年金は、将来の平均年収が基本になります。では、Aさんは20歳から国民年金に加入して、22歳から会社員として65歳まで働きます。生涯の平均年収を700万円とすると、65歳から受け取れる年金額は244万円です。

配偶者も働いていれば、世帯の年金額は増えます。将来いくら年金が受け取れるかは厚生労働省の公的年金シミュレーターで簡単に試算できますよ。

※年金額の概算が気になる方は上記URLの厚生労働省の公的年金シミュレーターを是非一度ご利用ください。

厚生年金の年金額は、賃金が高いほど高くなりますが、年金額は、現役時の賃金水準ほどは差がつかない仕組みになっています。これは、厚生年金は現役時の賃金に比例するのに対し、全国民共通の基礎年金(1階部分)は、納付期間が同じなら、賃金よらず定額であるためです。基礎年金が定額なので、所得が低かった人にも所得再分配の仕組みがあるからですね。

国民年金は、大体1年間保険料を納めると2万円増えます。満額だと約80万円です。大きいですね。賃金が低い方にも配慮がある仕組みとなっているわけです。

積立方式の問題点は、①将来インフレなどで積立額がどうなっているのかわからない ②制度開始時にすでに高齢の人は過去の積み立てがないので、無年金や低年金になってしまうため、現役世代は今の高齢者の分と自分の将来の分との二重の負担を負うことになる ③想定より長生きすると積立金がなくなってしまう恐れがある などが挙げられます。

これらの点について、賦課方式だと、①無年金や低年金が出ないため、今すぐ制度開始できる ②積立金の運用が不要、インフレや経済変動から受ける影響も少ない ③長寿・高齢化に対して積立方式ほど悪影響が出ない と考えられます。そのため、アメリカ、イギリス、ドイツ、フランスなど多くの国が賦課方式で運営されています。

日本の公的年金制度は、現役世代の保険料負担で高齢者世代を支える賦課方式です。高齢世代が少なく、現役世代の保険料が余っていた時代はそれを積み立ててきましたので、「修正積立方式」と呼びます。このため、賦課方式としてはありえないくらいの積立残高があるため(現在の積立金は200兆円超)、日本の年金は積立方式だと誤解する人もいました。そんな専門家に「年金の債務超過論」が叫ばれたわけです。みなさんは正しく理解してくださいね。

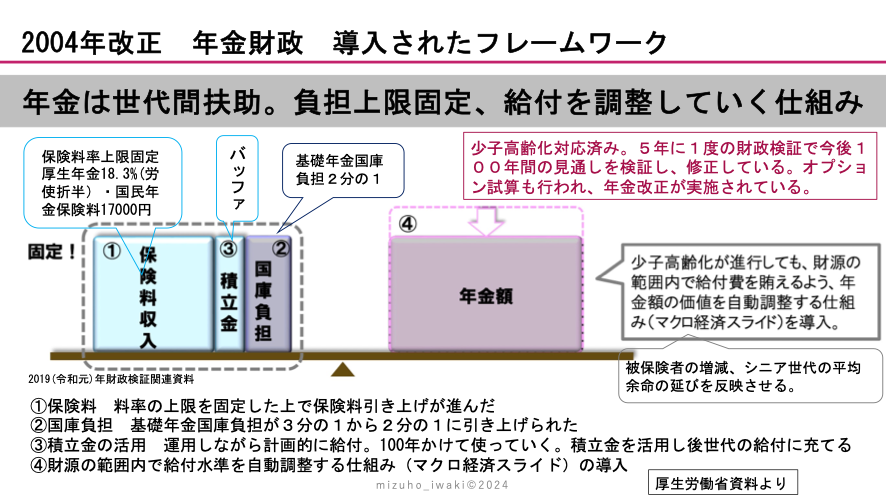

少子高齢化は急激に進んでいますので、現役世代の保険料だけで年金給付を賄おうとすると、保険料の引き上げや給付水準の低下が避けられなくなります。そこで公的年金制度では、一定の積立金を保有し、その運用収入や原資を活用する財政計画を立てました。2004年の年金制度改正で、将来にわたって制度を安定させるための財政フレーム(給付と負担の均衡を図る仕組み)が導入されています。積立金はおおむね100年をかけて、計画的に活用することになったのです。これが「100年安心プラン」の真意です。

保険料は、料率の上限を固定した上で保険料引き上げが進みましたので、これ以上現役世代の負担が増えるということはありません。国庫負担は3分の1から2分の1に引き上げられました。また、財源の範囲内で給付水準を自動的に調整する仕組み(マクロ経済スライド)が導入され、給付と負担の均衡が自動的に図られることになりました。年金給付世帯にも少し我慢してもらおうということです。ただし、年金給付が減り過ぎないように、所得代替率の下限は50%とされています。

このように固定された財源の範囲内で給付水準を自動的に調整することで、給付と負担の均衡が図られる財政方式に変わっていったわけです。図でもシーソーの上でバランスしていますね。

少なくとも5年ごとに、おおむね100年という長期の財政収支(保険料収入や給付費等の収支)の見通しや、マクロ経済スライドに関する見通しを作成し、公的年金財政の健全性を検証する「財政検証」が行われます。年金の健康診断です。給付と負担の均衡を自動的に図る仕組みの下で、マクロ経済スライド調整の適用期間の見通しを作成し、年金財政の健全性を検証するとともに、マクロ経済スライド調整の終了年度を決定します。

みなさんの祖父母の世代は、その老親と同居して農業や自営業をともに営む人が多く、自分で親を養っていました。1910年代生まれの親は無年金、低年金の人が多かったためです。経済成長の過程で、親と別居して都市で働く人が多くなり、自分で親を養うことが難しくなってきました。こうした社会変化の中で、社会全体で高齢者を支える公的年金制度が整備されていきたのです。

もし、公的年金制度がなかったら、みなさんは親の老後を仕送りなどで支える必要が生じます。自分自身の老後にも備えなければならないので大変ですね。公的年金制度によって親自身も自立でき、親を扶養するという負担が大きく減ったことを知ってくださいね。

※年金制度における世代間の給付と負担の関係について、厚生労働省の資料抜粋

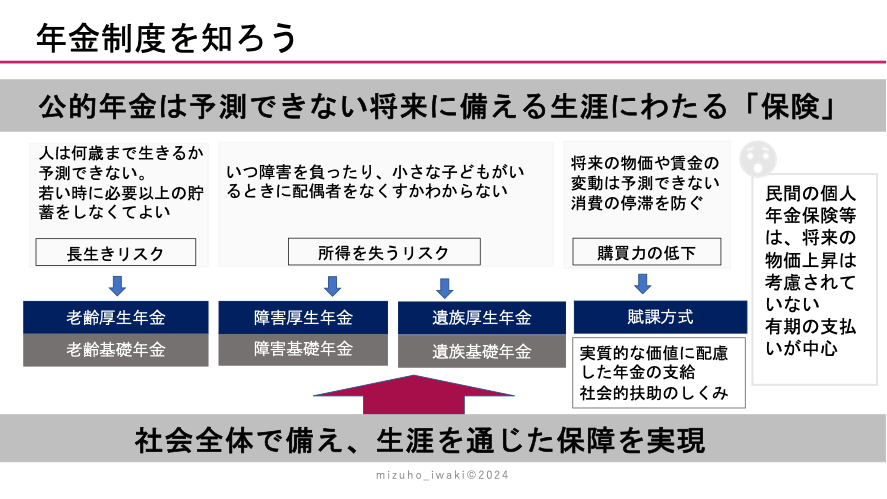

人生には、自分や家族の障害、死亡など、さまざまな要因で、自立した生活が困難になるリスクもありますよ。こうしたリスクは、個人だけで備えるには限界があります。万が一に備えて相当な額の貯蓄をするために、必要以上に生活を切り詰めなければならないかもしれません。これらに備えるための仕組みが、公的年金制度です。公的年金制度は、あらかじめ保険料を納めることで、必要なときに給付を受けることができる社会保険です。

世代を超えて支え合うことで、その時々の経済や社会の状況に応じた給付を実現することができます。公的年金制度は、予測することができない将来のリスクに対して、社会全体であらかじめ備え、生涯を通じた保障を実現するために必要なものです。

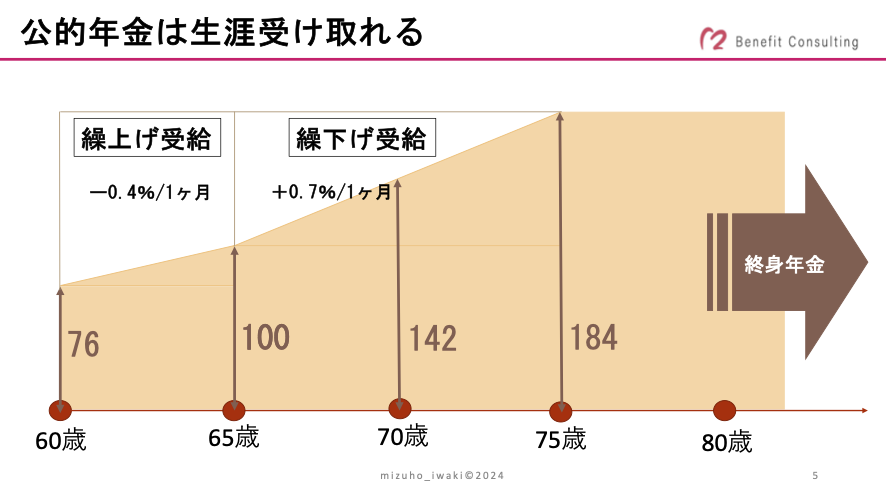

支給開始年齢は65歳です。これが将来はもっと遅くなると言っている人もいます。本当でしょうか。

先ほどお話しした2004年制度改正によって、その心配はありません。

「支給開始年齢」は65歳ですが、「受給開始年齢」は60歳から75歳の間で自分の好きな時期を選べます。受け取り始める時期を早めると、1ヶ月につき0.4%年金額が減ります。受け取るのを少し我慢して遅くするすると1ヶ月につき0.7%年金額が増えます。

例えば65歳から100万円の年金を受け取れる人が、5年間早めて60歳から受け取り始めると76万円になり、一生受け取れます。逆に70歳まで5年間我慢すると、142万円に増えた金額を一生受け取れます。100歳まで生きる人が増えると推定されているみなさん世代は、なるべく長く働き、その間年金を繰下げる(受け取り時期を遅くする)と、より安心して老後生活を送ることができますね。

※ご参考)他の国の状況(厚生労働省資料より抜粋)

年金についてもっと知りたい人は、厚生労働省の『マンガで読む公的年金制度』がおすすめです。ぜひ読んでみてください。

※厚生労働省の『マンガで読む公的年金制度』について